Agência France-Presse

postado em 18/05/2012 20:42

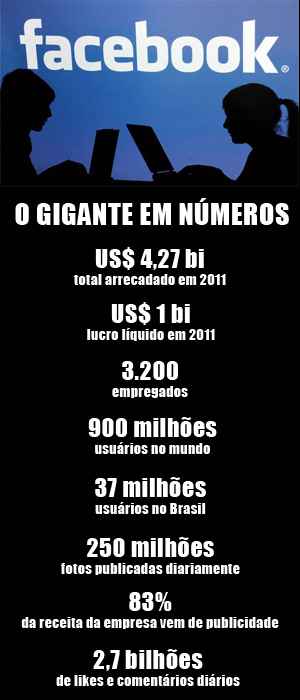

Nova York - Precedida de uma verdadeira febre midiática, a entrada em bolsa da maior rede social do mundo, Facebook, se converteu na segunda maior operação deste tipo na história do mercado acionário americano, apesar de sua ação ter fechado com um ganho modesto de 0,61%.

O jovem diretor-executivo e cofundador do Facebook, Mark Zuckerberg, de 28 anos, acionou a campainha de abertura da bolsa eletrônica americana Nasdaq à distância, da Califórnia, às 13h30 GMT (10h30 de Brasília) nesta sexta-feira, marcando a entrada de sua empresa no mercado acionário.

Em imagens retransmitidas em Nova York (leste) pela Nasdaq através da internet, Zuckerberg, de 28 anos, fez soar a campainha de manhã em Menlo Park (Califórnia, oeste), na sede da empresa, com um sorriso e rodeado de seus colaboradores mais próximos.

É a maior entrada na Bolsa de todos os tempos para uma empresa de internet.

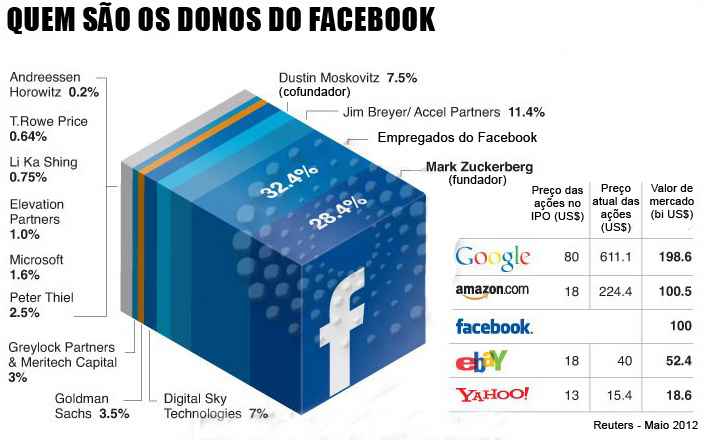

A companhia atingiu uma capitalização em bolsa de 104 bilhões de dólares.

Lançadas a 38 dólares, as ações do Facebook subiram até 42,55 dólares ao iniciar as transações na Nasdaq, para voltar pouco depois ao preço de entrada.

No fechamento, os papéis do Facebook terminaram com uma alta de 0,61%, para 38,23 dólares, com um recorde de volume negociado, de 550 milhões de ações.

Para Gerard Hoberg, economista da Universidade de Maryland, alguns compradores estão entusiasmados e outros, principalmente os profissionais da bolsa, mostram algum ceticismo.

"Os profissionais em contato direto com as cifras por trás do Facebook têm mais dúvidas e isso está esfriando essa euforia", disse Hoberg.

O Facebook passou a valer 104 bilhões de dólares, muito acima dos 23 bilhões de dólares que valia outro gigante da Internet, o Google, quando deu seus primeiros passos como empresa na Bolsa em 2004.

Naquele mesmo ano, o Facebook nasceu como projeto em um quarto de estudantes de Harvard.

A empresa captará com esta operação 16,02 bilhões de dólares que são divididos entre a empresa e seus acionistas.

No IPO, Zuckerberg só vendeu as ações que permitissem a ele pagar seus impostos, ou seja, 1,150 bilhão de dólares em títulos, mantendo sua participação de 18,4% na companhia e de 55,8% do direito de voto.

Medindo-se em ações ordinárias (ao público), é a segunda maior entrada em bolsa de uma empresa americana. Em 2008, a empresa Visa arrecadou 17,9 bilhões de dólares em sua entrada no mercado.

Muitos analistas advertiram para qualquer entusiasmo excessivo em relação às ações do Facebook. Alguns consideram que o papel poderá se valorizar de 5% a 10% este ano, um resultado que seria melhor, por exemplo, que o do site de ofertas Groupon, que perdeu 38% desde sua estreia em novembro passado.

A rede profissional LinkedIn, por outro lado, subiu 133% em um ano.

O volume de negócios do Facebook reduziu seu ritmo no momento em que também está realizando importantes investimentos. A empresa tem dificuldades para converter em dinheiro a migração do tráfico da Internet para os aparelhos móveis.

Comparado a outros papéis tradicionais, o Facebook supera amplamente a capitalização de papéis antigos na bolsa. A Disney tem um valor em bolsa de 80 bilhões de dólares, por exemplo.

Em todo caso, a abertura de capital do Facebook o posicionará seguramente como líder no setor de internet. A empresa conta, de todas as formas, com cerca de 4 bilhões de dólares de liquidez após um volume de negócios em 2011 de 3,7 bilhões de dólares e lucro de 688 milhões de dólares.

Na operação, além de Zuckerberg, muitos dos primeiros funcionários e colaboradores do Facebook que apostaram na empresa em seu início ou aceitaram ações no lugar de salários no começo de suas carreiras, ganharam milhões de dólares.

Inclusive adversários de Zuckerberg, como os gêmeos Tyler e Cameron Winklevoss e seu colega Divya Narenda, que o acusam de ter roubado a ideia deles, são agora milionários graças às ações que ganharam para retirar sua demanda, levada à Justiça.