Você sabia que em uma ida ao supermercado para compras mensais você pode se dar conta de que o valor final do cupom fiscal subiu em relação às feiras anteriores, pelo simples fato de que você precisou desembolsar R$ 100 a mais na boca do caixa? E que se fosse um serviço, tipo um empréstimo consignado com desconto em folha de pagamento, você poderia da mesma forma perceber que a política de juros do governo impacta na sua vida cotidiana? O fato é que, quando precisamos de dinheiro, não percebemos que o pagamento dos juros come parte dos nossos rendimentos. E parte dessas perdas está diretamente ligada não apenas à inflação, fantasma que voltou a assombrar a economia brasileira, mas também a uma taxa sobre a qual muito se ouve falar, mas pouco se entende: a Selic, ou Taxa Básica de Juros. É ela que define o curso da economia, para pior ou melhor. A influência dela na sua vida financeira, acredite, é diária, mesmo você não percebendo.

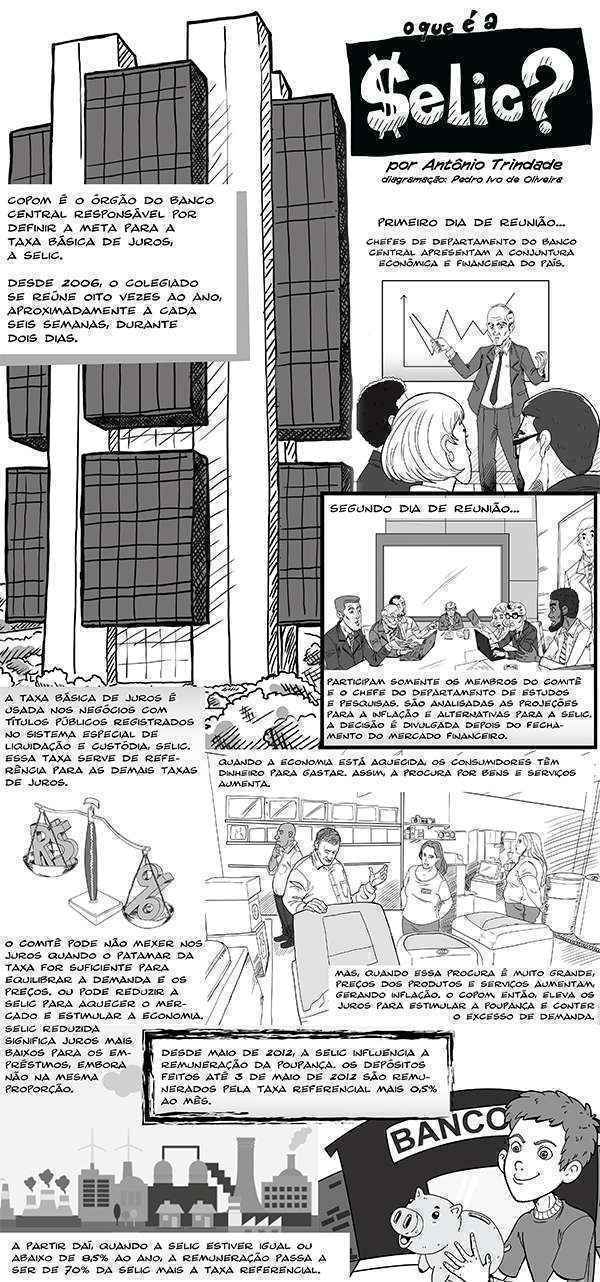

A Selic, definida por um colegiado do Banco Central (BC), determina, por exemplo, se você poderá comprar a casa própria que tanto sonhou ou o carro do ano que planejou adquirir. Se o valor da feira mensal disparou, certamente tem o peso da Selic embutido. A taxa, base de todas as demais do mercado, como os juros do cartão de crédito ou cheque especial, incide sobre bens, produtos e serviços. Em alta ou em baixa, a Selic está sempre no encalço do seu bolso.

;A Selic tem uma influência direta na vida dos brasileiros. As pessoas geralmente acham que a inflação, por encarecer os produtos e atuar na oferta e procura, é a única causa do desequilíbrio financeiro. Mas a taxa básica de juros é fator determinante em toda conjuntura econômica, pois ela atua nas aplicações financeiras, nos fundos de investimentos, no Tesouro, na oferta de crédito, nos empréstimos consignados, entre outros fatores;, explica Miguel de Oliveira, vice-presidente da Associação Nacional dos Executivos de Finanças, Administração e Contabilidade (Anefac), uma das autoridades com ampla credibilidade no tema.

Mesmo envolvendo uma série de cálculos matemáticos, diante de previsões e estatísticas do mercado financeiro, a explicação para a interferência da Selic na vida financeira é simples: ela puxa, para cima ou para baixo, o custo dos bens, produtos e serviços. Quer um exemplo? Um empresário que pretende ampliar um setor da empresa e recorre a um empréstimo bancário. Com a Selic mais alta, o valor dos juros pago pelo crédito será, por tabela, maior. Para lucrar mais, o dono da empresa repassa a equação ao que oferece.

;Isto acontece em todas as situações. O fornecedor de frutas a um comerciante que vende doces tem custos para produzir o produto. Se obtém dinheiro com o banco para otimizar a produção, terá de elevar o valor do repasse, em função da mão de obra, do frete, armazenagem e, claro, dos juros que pagará ao banco. O comerciante, por sua vez, pagando a mais pelas frutas, vai repassar esse custo ao consumidor. Ele também gasta com frete, energia, funcionários, impostos. O aumento de um leva à elevação do outro, mas não é obrigatório que os juros aumentem toda vez que a Selic se eleva;, pontua Oliveira.

E o que acontece quando a Selic é reduzida pelo BC? De acordo com Miguel de Oliveira, a vantagem quando a taxa básica não sobe é que ela pode não agravar o cenário econômico. Como desvantagem, paralelamente, ela corre o risco de não controlar a inflação. É o que acontece neste exato momento da economia, quando a Selic se manteve em 14,25%, em decisão anunciada na noite da quarta-feira após a primeira reunião do ano do colegiado responsável pela definição do percentual.

;O mercado financeira apostou que o BC elevaria a Selic em meio ponto percentual, mas a autoridade monetária preferiu manter o atual patamar. Os próximos meses serão determinantes para uma definição mais clara da taxa básica. Esta foi apenas a primeira reunião do ano, mas com a inflação em dois dígitos e longe da meta estabelecida pelo governo, possivelmente ocorrerão mudanças. Os números de investimentos em queda no Brasil também refletem o atual cenário;, destacou Oliveira.

Credibilidade abalada

Para o mercado financeiro, a súbita mudança de rumo do Banco Central em relação aos juros, já que os analistas cravavam um aumento de meio ponto percentual na Selic, deu a impressão de que houve ingerência política na decisão. O reflexo disso, para boa parte dos especialistas, é que será difícil o BC recuperar a confiança nos próximos encontros da cúpula que define a taxa.

Esta foi a quarta vez seguida que o Banco Central não mexeu nos juros básicos da economia. Por seis votos a dois, manteve a Selic em 14,25% ao ano. Os juros básicos estão neste nível desde o fim de julho. Em comunicado, o colegiado informou que a decisão considerou não apenas a inflação, mas o atual balanço de riscos do país, as incertezas domésticas e principalmente externas. Com a decisão, a taxa se mantém no nível de outubro de 2006. A Selic é a principal arma do BC para manter sob controle a inflação oficial, medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA).

Oficialmente, o Conselho Monetário Nacional (CMN) estabelece meta de 4,5%, com margem de tolerância de dois pontos, podendo chegar a 6,5%. Segundo o Instituto Brasileiro de Geografia e Estatística (IBGE), o IPCA acumulou 10,67% em 2015, a maior taxa desde 2002. No último Relatório de Inflação, divulgado em dezembro passado, o BC estimou que o IPCA encerre 2016 em 6,2%. O mercado financeiro, no entanto, discorda e está pessimista. Segundo o Boletim Focus, pesquisa semanal com instituições financeiras e divulgada pelo BC, o IPCA encerrará 2016 em 7%. Além da conjuntura interna, a inflação atual continuará pressionada pela alta do dólar, que influencia o preço dos produtos e das matérias-primas importadas.

Em relação ao Produto Interno Bruto (PIB), o aumento da Selic prejudica a economia, que atravessa o segundo ano seguido de recessão, intensificando a queda na produção e no consumo. Segundo o Boletim Focus, analistas econômicos projetam uma retração de 2,99% do PIB em 2016. O Relatório de Inflação do Banco Central, em contrapartida, prevê uma contração de 1,9%.

Força Sindical

Em comunicado divulgado ontem, a Força Sindical, umas das mais atuantes centrais sindicais do país, rechaçou a manutenção da Selic em 14,25%. Segundo a central, ;a política econômica do governo está quebrando o país e milhões de trabalhadores estão desempregados, com maioria das empresas apresentando ociosidade de mais de 50% e demonstrando que a política econômica praticada pelo governo Dilma Rousseff está levando o país para o buraco;. Na análise da Força Sindical, o desemprego, que está em um percentual médio de 9% pode chegar a 15% neste ano.

No documento, o órgão diz que ;o resultado dos juros altos é desastroso na vida de todos e quem está empregado enfrenta a alta do custo de vida;. Além disso, o informativo aponta que ;o salário acaba e o mês continua e quem está desempregado pena, distribuindo o dobro de currículos e demorando quase dois anos para arrumar outro emprego, com certeza com um salário menor;. O texto finaliza que ;é um preço alto demais para quem não fabricou a crise;.