O futuro presidente da República, Jair Bolsonaro (PSL), sabe que terá que enfrentar grandes desafios para equilibrar as contas públicas e garantir a confiança do mercado. Para sair do vermelho, economistas defendem que o novo governo precisa frear o crescimento da dívida e apresentar uma agenda de reformas. Mas, mesmo com pontos difíceis, nem tudo são más notícias. Bolsonaro tem nas mãos a Selic mais baixa da história (6,5%) e o Índice Nacional de Preços ao Consumidor Amplo (IPCA) controlado, com meta de 4,5%, em 2018.

De acordo com o coordenador do Índice de Preços ao Consumidor (IPC) da Fundação Getúlio Vargas (FGV), André Braz, o novo governo começará com algumas cartas na manga por ter a taxa de juros baixa e a inflação na meta. ;É uma recuperação econômica mais rápida, porque já existe um sistema em curso. Com a taxa de juros favorável para o investimento e o IPCA mais estável, você gera uma maior previsibilidade dos ganhos. É uma grande vantagem começar o governo assim;, afirma.

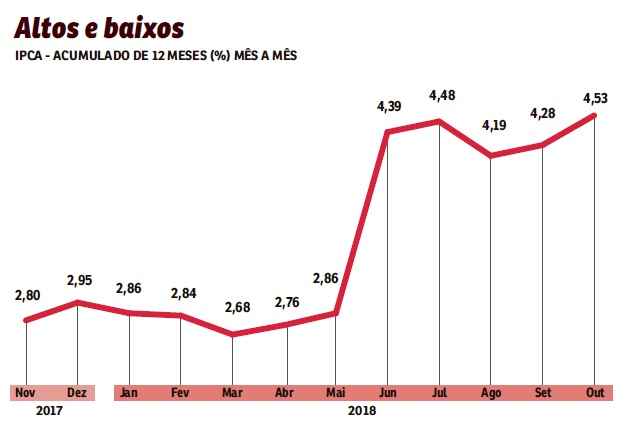

[SAIBAMAIS]A inflação, que impacta diretamente no poder de consumo da população, sofreu um pequeno aumento, em outubro, no acumulado em 12 meses. Foi a primeira vez no ano que o índice ultrapassou o centro da meta do Conselho Monetário Nacional (CMN), alcançando o patamar de 4,53%, mas permaneceu dentro da margem de 1,5 ponto percentual para mais ou para menos. Porém, mesmo com o resultado acima do esperado pelo mercado, a expectativa dos especialistas é de que não haja fortes ameaças à estabilidade do índice e que o IPCA fique entre 4,5% e 3,75% nos próximos anos.

Para 2019, a meta central da inflação é de 4,25%, com intervalo de tolerância de 2,75% a 5,75%. Segundo o ex-diretor do Banco Central Carlos Eduardo de Freitas, o índice deve seguir a meta do ano, mas sempre é preciso ficar atento ao cenário externo. ;Não vejo grandes riscos, o que pode gerar um desbalanceamento são choques externos, como a elevação de juros nos Estados Unidos (EUA), a guerra comercial entre China e EUA, e um PIB mundial em queda. Mas o novo governo parece comprometido com reformas, então, isso deve ajudar o cenário e a economia a se restabelecerem;, explica Freitas.

A Selic também é um ponto favorável para Bolsonaro. A taxa foi mantida no patamar de 6,5% para 2018, após a reunião do Comitê de Política Monetária (Copom) do último dia 31. Mas o novo governo precisa ficar atento às mudanças. Apesar de estar no nível mais baixo da história, é possível que o BC eleve a taxa para 8%, no fim do próximo ano, para controlar pressões inflacionárias e também cambiais. Após incertezas do período eleitoral, o cenário econômico brasileiro voltou a um estado mais confortável, com o dólar atingindo o patamar de R$ 3,70. Mas, em 2019, o cenário internacional nebuloso pode aumentar o valor da moeda.

O aumento da Selic para 8% não contribui para um aumento da atividade econômica. Entretanto, de acordo com o economista André Braz, esses ajustes são necessários para manter a economia sob controle. ;Não é um sinal favorável (para a atividade econômica), mas também não é eterno. Se o IPCA começa a avançar para longe da meta, é preciso aumentar os juros. E isso não tem efeito imediato. Se o radar aponta muitas pressões que não foram incorporadas pelos índices, é melhor fazer o reajuste antes porque demora de 6 a 9 meses para ter resultado;, diz.

Para conseguir tirar proveito da Selic e do IPCA, os especialistas são unânimes em afirmar que o novo presidente precisa controlar as contas públicas e iniciar o mandato com foco na reforma da Previdência. Segundo Braz, não basta olhar somente para a política monetária, é preciso estender ações para a parte fiscal. ;Selic e IPCA são fundamentais, são monitorados de perto pelo governo e pelos agentes econômicos. Um Banco Central independente tem total condição de manter a política monetária em dia, mas o governo precisa se concentrar na política fiscal. E isso passa por reforma da Previdência e enxugamento de ministérios;, afirma.

O professor do Departamento de Ciências Contábeis e Atuariais da Universidade de Brasília (UnB) Bruno Vinícius Ramos Fernandes lembra que, depois de fazer as reformas iniciais, é necessário pensar nos investimentos a longo prazo. ;Após arrumar a casa, o investimento virá. E aí precisamos tornar a indústria brasileira mais competitiva porque temos vivido de protecionismos. Não há uma integração das universidades com as indústrias para gerar desenvolvimento e tecnologia;, lembrou o professor.

Crédito

Mesmo com a inflação e a taxa básica de juros baixas, a população não conseguiu sentir todos os benefícios do controle desses índices. Produtos importantes, como energia, gasolina e botijão de gás, continuam com preços elevados e prejudicam o poder de consumo. Além disso, os bancos não reduziram de forma considerável os juros sobre crédito.

Ivone dos Santos Pereira, 63 anos, começou a se endividar com o término do primeiro casamento, quando precisou assumir o pagamento da casa em que morava com os filhos. Há quase 26 anos pagando dívidas, ela conta que precisou recorrer a agiotas por não conseguir renegociar juros com o banco. ;Eu tive que pegar empréstimo para pagar outros empréstimos, e aí foi com agiota. Hoje, a dívida corresponde a 40% do meu salário. E ainda pago luz, água, gasolina. Tudo isso vai comendo o salário;, diz.

O economista da FGV André Braz explica que as famílias mais pobres sentem com mais peso no orçamento os preços elevados de alguns produtos. ;Energia e gás, por exemplo, são produtos a que a pessoa não pode renunciar. E é uma política de preço monitorado. Com o desemprego elevado, o orçamento está mais enfraquecido, e esses preços pesam mais. As famílias mais pobres têm uma sensação de inflação maior;, alega.

Para o ex-diretor do BC Carlos Eduardo de Freitas, os bancos temem não receber o valor emprestado e, por isso, não reduzem as taxas sobre crédito. ;O desemprego cai muito lentamente e a renda está crescendo pouco. Então, os bancos têm dificuldades na hora da cobrança;, esclarece.

Após o fim de um relacionamento, a publicitária Vanda Branchine, 49, começou a se endividar por não conseguir arcar com as despesas da casa. Depois de 10 anos, quitou suas dívidas, mas se lembra das dificuldades que passou para equilibrar as contas. ;Num primeiro momento, a minha despesa física era o dobro da minha receita. Então, nós só comíamos em casa, e eu escolhia o que podia comprar no mercado. Renegociei o pagamento da minha faculdade e dos juros no banco. Consegui reduzir as despesas de casa, aprendi a pesquisar e encarei a dívida;, contou.