A crise instaurada no Ministério da Economia com a debandada confirmada pelo ministro Paulo Guedes está fazendo com que investidores olhem com mais desconfiança para a dívida pública brasileira. O perfil está piorando, com encurtamento de prazos e alta dos juros, refletindo os aumentos do risco do estouro do teto de gastos em 2021 e da incerteza sobre a capacidade do governo conseguir equilibrar as contas e honrar seus compromissos.

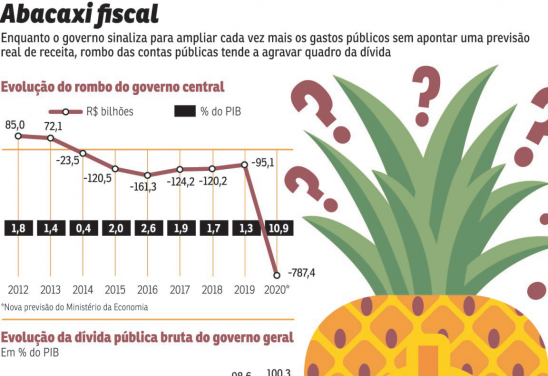

O endividamento do país cresce em ritmo acelerado devido ao avanço do rombo fiscal, puxado pelas despesas emergenciais no combate à pandemia de covid-19. Pelas estimativas do governo, o deficit primário deste ano deve chegar a R$ 787,4 bilhões, mas, no mercado, as previsões já estão bem perto de R$ 900 bilhões. Em junho, a dívida pública bruta chegou a 85,5% do Produto Interno Bruto (PIB), conforme dados do Banco Central, mas ela deve aumentar ainda mais daqui para frente superando a média de países emergentes e do mundo.

Ao mesmo tempo, o prazo de vencimentos dos títulos públicos encurtou e os custos para emissão e rolagem da dívida estão em alta. Conforme dados do Tesouro Nacional, o vencimento médio ficou em 2,99 anos, em junho, e os novos papéis prefixados pagam 7,13% ao ano, três vezes e meia a taxa básica de juros (Selic), de 2% anuais. “Não está barato para o governo emitir dívida de prazos longos. A curva de juros futuros já está bastante inclinada”, observa o economista Josué Pellegrini, diretor da Instituição Fiscal Independente (IFI), do Senado Federal, confirmando o aumento da desconfiança de investidores.

Eduardo Velho, estrategista da gestora de fundos JF Trust, reconhece que o prazo mais curto piora o perfil da dívida e destaca que taxas de juros a 7% ao ano para títulos públicos é um patamar bem alto se comparado com o que é praticado em outros países. Ele ainda chama a atenção para uma nova realidade das contas públicas provocada pela Selic baixa em meio à pandemia. “O deficit nominal está aumentando porque o resultado primário está piorando e não porque a conta de juros está crescendo, como no passado”, diz.

O deficit nominal é a necessidade de financiamento público e resulta da soma do deficit primário com a conta de juros. Entre março e junho deste ano, saltou 78,8%, passando de R$ 457,9 bilhões para R$ 818,6 bilhões. Desse montante, a conta de juros representa menos da metade, R$ 359,7 bilhões, menor valor desde 2015.

Conta única

Para financiar o deficit crescente e evitar aumento ainda maior na dívida pública, o Tesouro Nacional está usando recursos da conta única. Em fevereiro, havia R$ 1,394 trilhão e, em junho, o volume caiu para R$ 997 bilhões, ou seja, foram queimados nada menos que R$ 397 bilhões, o equivalente a 5,5% do PIB. Logo, se não fosse essa medida, provavelmente, a dívida pública bruta já estaria em 91% do PIB. Como reflexo desse movimento, o Banco Central foi obrigado a aumentar o volume de operações compromissadas, conhecido como “overnight”, para enxugar a liquidez no mercado provocada pelo Tesouro. Isso ajudou, também, a encurtar o prazo da dívida.

Os dados do Banco Central mostram um salto expressivo no volume das operações compromissadas, no ano, passando de R$ 951 bilhões (13,1%), em dezembro de 2019, para R$ 1,385 trilhão em junho, o equivalente a 19,3% do PIB. Desde março, com o início da pandemia no país, o volume de compromissadas aumentou R$ 372 bilhões.

Os números do BC mostram que o país está pendurado no curto prazo. Quase metade dos R$ 5,280 trilhões da dívida líquida interna (R$ 2,260 trilhões) vencem em até 12 meses. Em uma tentativa para engordar o caixa da conta única em R$ 400 bilhões, o BC pediu autorização para o Tribunal de Contas da União (TCU) para voltar à velha prática de transferências de lucros contábeis das reservas em dólares para a conta única, medida muito criticada durante os governos petistas por ser considerada uma espécie de contabilidade criativa legalizada. Internamente, parece que o pudor para essa prática sumiu na equipe econômica.

Dados do Fundo Monetário Internacional (FMI) mostram a dívida pública brasileria acima da média global. O órgão tem uma metodologia diferente, porque inclui títulos na carteira do BC. Em 2019, ela chegou a 89,5% do PIB, bem acima de 75,8% do PIB contabilizados pelo governo. A média dos países emergentes foi de 53,2% e a mundial, de 69,4%, segundo o Fundo. Para 2020, ele prevê que a dívida bruta do país será de 98,2% do PIB.

Pelas estimativas da IFI, a dívida pública bruta chegará a 100,3% do PIB em 2022 e o governo não vai registrar superavit primário até 2030, considerando o cenário base. “As contas públicas vão continuar negativas por um bom tempo, até porque o PIB ainda não vai recuperar toda a perda dessa recessão tão cedo e isso empurra o deficit primário para cima e a dívida, também”, explica Pellegrini.

Mas, o que tem evitado um quadro ainda pior do que o atual da dívida pública é a Selic no menor patamar da história, pois 50,8% da dívida bruta está indexada à taxa básica. “O lado positivo desse cenário são os juros baixos, pois isto evita que o crescimento da dívida pública seja mais acelerado, reduzindo o risco de insolvência”, destaca Raquel Sá, economista da XP Investimentos. “O Brasil tem uma janela de oportunidade de até dois anos para evitar uma piora no quadro fiscal. Se isso ocorrer, os riscos vão aumentar e a Selic volta a subir”, alerta.

Álvaro Frasson, economista do BTG Pactual, lembra que o aumento da desconfiança no governo não é de hoje e está associado à perda do grau de investimento do país, em 2015, e tem feito estrangeiros fugirem da dívida brasileira. “O fim do investment grade fez a participação de não residentes, que chegou ao pico de 22% dos títulos da dívida pública no mercado doméstico despencar mais da metade”, destaca. Segundo dados do Tesouro, em junho, a fatia de estrangeiros na dívida interna era de 9,09%.