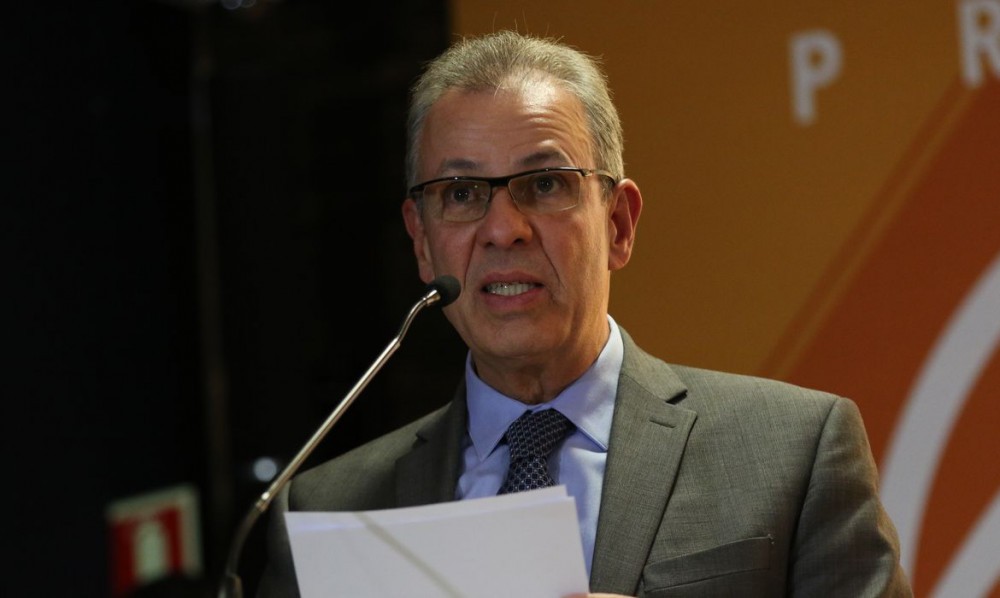

Se for privatizada como quer o governo, a Eletrobras poderá manter sua participação na Eletronuclear, responsável pelo complexo de usinas nucleares em Angra dos Reis. A afirmação foi feita pelo presidente da estatal, Wilson Ferreira Júnior, que participou nesta sexta-feira (02) do Encontro Nacional dos Agentes do Setor Elétrico (Enase). O executivo acredita que, se o projeto de privatização da companhia, que está no Congresso Nacional, for aprovado no primeiro semestre de 2021, é possível executar o processo de capitalização no segundo semestre do ano que vem. A proposta do governo é diluir a participação da União na empresa.

“A Eletronuclear estava em dificuldade e fizemos tudo o que tinha que ser feito para deixar a empresa na condição em que está agora. As duas usinas, Angra 1 e Angra 2, estão entre as 10 com maior nível de disponibilidade do mundo nos últimos anos. Já é uma operação viável e, com Angra 3, fica extremamente viável”, ressaltou.

A Constituição Federal não permite que a União deixe de ser majoritária em empreendimentos nucleares por questões de segurança nacional. Mas, segundo Ferreira Júnior, nada impede a Eletrobras de permanecer de forma minoritária nos ativos.

“A Constituição deixa vedado o controle por entidade privada. Mas a Eletronuclear já teve empresas privadas como acionistas, na época da construção da obra. A Eletrobras não tem 100% das ações, tem um nível muito pequeno de pulverização, mas tem. E pode ser investidor privado”, reiterou.

Agenda de recuperação

Sobre o andamento da privatização, o presidente da Eletrobras disse que o projeto faz parte de uma agenda de recuperação nacional. “Há um debate para avaliar a necessidade de aperfeiçoamento. A questão da golden share (ação especial com poder) é fruto dessa discussão”, disse. O PL está na Câmara dos Deputados, mas o governo estudou a possibilidade de entrar com um projeto via Senado. “Há um nível de consciência crítica, de começar em uma casa e ser complementado na outra. Aquela que puder ser mais rápida é melhor”, afirmou.

Ferreira descartou a possibilidade de a golden share tirar valor de mercado da Eletrobras. “Já a tínhamos no projeto anterior. Se colocar muito poder nela, tira valor. Mas, como está, com a condição de manter o nome, que tem Brasil no meio, e de evitar qualquer tipo de operação hostil dentro da companhia, são poderes que bem administrados não oferecem risco nenhum. Não vai criar efeito econômico relevante”, estimou.

Uma vez aprovada a privatização, Ferreira assinalou que o processo de capitalização é relativamente tranquilo. “A operação de aumento de capital é uma operação é simples. No nosso caso, talvez leve de três a quatro meses. Se a aprovação ocorrer no primeiro semestre, precisamos de 120 a 150 dias para fazer o lançamento, chamar banco, mas é uma operação de mercado. Podemos, sim, fazer a operação no segundo semestre”, salientou.

Saiba Mais

Notícias pelo celular

Receba direto no celular as notícias mais recentes publicadas pelo Correio Braziliense. É de graça. Clique aqui e participe da comunidade do Correio, uma das inovações lançadas pelo WhatsApp.

Dê a sua opinião

O Correio tem um espaço na edição impressa para publicar a opinião dos leitores. As mensagens devem ter, no máximo, 10 linhas e incluir nome, endereço e telefone para o e-mail sredat.df@dabr.com.br.

Economia

Economia

Economia

Economia